La crisis desatada por la COVID19 en el 2020 ha sido novedosa. Ha traído consigo un colapso del PIB, de la recaudación fiscal, un aumento de las reservas internacionales en 3.8% promedio (excluido Ecuador) y un alza en los precios de las materias primas. Es una crisis inédita donde no hay una crisis externa sino fiscal, de deuda interna al tiempo de una generosa disposición de divisas para atender los compromisos internacionales.

Lo que ha llevado a la no comprensión del problema es que el índice de deuda/PIB saltó entre 2019 y 2020 como resultado de la contracción del denominador. Acompañó a esto un aumento de déficits fiscales que en general han sido financiados dentro de los países con el resultado de un sector externo saludable y un problema interno complicado. Esto no quiere decir que no hubiera problemas externos antes de la crisis y algunos de difícil solución como Argentina, pero no tienen en lo absoluto que ver con la COVID19. El componente externo relacionado a este es la poca disposición de crédito bilateral y la politización de la Asistencia Oficial para el Desarrollo (ODA) para la compra de vacunas en Europa y Estados Unidos.

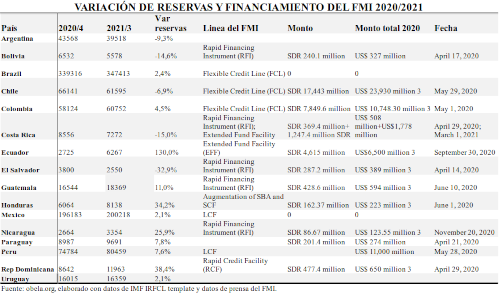

Como se aprecia en la tabla, las variaciones de reservas son positivas y los créditos del FMI, no explican todo el aumento de reservas. En suma, los bancos centrales tomaron prestado del Fondo por si acaso se presentara un choque externo, pero la disposición de divisas estaba liquida y solamente Ecuador, Costa Rica y El Salvador estaban en una situación crítica. La posición de reservas de México mejoró 2.1% en el año entre abril del 2020 y marzo del 2021 sin utilizar la línea de crédito flexible disponible.

El problema es fiscal y occidental más que universal, y es peor para el G7 que para los países emergentes. Todos mantuvieron el gasto público programado antes de la pandemia e inyectaron más recursos para contener la caída de la economía con excepción de Argentina, por falta de espacio fiscal y México que no lo consideró necesario. Para mantener los niveles de déficit tan magros (1,5%) fue preciso contraer el gasto público tanto como la caída de la economía.

Lo novedoso de esta situación es que aleja la posibilidad de una crisis de balanza de pagos. De otro lado, salvo que los bancos centrales le presten dinero a los tesoros, lo que contradiría la autonomía de los bancos centrales, no hay forma que puedan atender los servicios externos sin hacer ajustes adicionales. Isabel Ortiz y Mathew Cummins1 advierten que los gobiernos están entrando en otro periodo de austeridad fiscal, que se espera que continúe al menos hasta 2025. Parece que el FMI promovió políticas contracíclicas solo el 2020 y volvió a la normalidad muy rápido con el resultado previsible de un crecimiento económico menor al proyectado. Yellen ha propuesto un impuesto a las corporaciones de 21% sobre ventas, pagaderos dentro de cada país. Eso tiene el limite institucional de los acuerdos de libre comercio y de inversión con Estados Unidos que impiden subir impuestos.

Si se quiere reactivar la economía mundial, más impuestos serán indispensables para evitar que sea la inflación quien liquide la deuda. Allí están los impuestos nuevos a las actividades digitales y el impuesto a la riqueza, así como el impuesto a las transacciones en bolsa y financieras por discutirse. Yellen tendrá que hablar sobre como sobrepasar las restricciones institucionales. Las perspectivas de recuperación en este marco apuntan al 2025 como el año en que todos habrán recuperado lo perdido en el 2020. En los casos de Brasil, Argentina, Chile y México, la pérdida comenzó antes y quizás tarde más.

1 Working paper “Alerta de austeridad global los recortes presupuestarios que se avecinan en 2021-25 y vías alternativas” (Initiative for Policy Dialogue (IPD) / Global Social Justice (GSJ), International Confederation of Trade Unions (ITUC), Public Services International (PSI) / Arab Watch Coalition (AWC), The Bretton Woods Project (BWP) / Third World Network (TNW))